近日,中信证券研究部发布了《供应链金融保理ABS发展解密——未来蓝海的生长姿态》报告,报告称保理ABS与供应链金融的应收类产品相结合,以解决企业的上游融资问题,借助 ABS 融资模式,迅速从边缘化向主流逼近,很有可能成为资产证券化市场的一匹黑马。

2017年7月17日,上交所发布公告称,京东金融一华泰资管2017年第四期保理合同债权资产支持专项计划自7月18日起将提供转让服务。继2015年第一单保理ABS——摩山保理一期资产支持专项计划出世以来,市场共计发行21单保理ABS产品,先后53期计划,总额达466.91亿元,而储架发行的供应链金融保理ABS产品仍有491.9亿元,体量十分可观。

商业保理本质上是一种以债权转让为前提的综合性金融服务产品,卖方基于货物销售或服务合同,将应收账款转予保理商,并由保提供应收账款融资、催收、信用风险管理等于系统服务。保理业务与供应链金融的应收类产品相结合,以解决企业的上游融资问题,借助资产证券化的融资模式,迅速从边缘化向主流逼近。从近年的项目规模和发展速度来看,有可能成为资产证券化市场的一匹黑马。

近期ABS发行情况

上两周银行间市场共发行 5 单信贷资产支持证券产品,共募集资金 103.93 亿元,基础资产为汽车贷款、企业贷款、不良贷款和消费性贷款。

根据上交所、深交所公告,上两周共有6支交易所资产证券化产品挂牌,共募集资金101.3亿元,其中4支在上交所挂牌,1支在深交所挂牌,一支在私募间报价与服务系统流通。挂牌转让产品的基础资产有信托受益权、应收账款、小额贷款。

本周银行间市场将有4单信贷资产证券化产品发行,分别为皖金2017年第一期租赁资产支持证券(29.72亿元)、和萃2017年第二期不良资产支持证券(2.10亿元)、永动2017年第二期个人消费贷款资产支持证券(30.00亿元)和鑫石元2017年第一期信贷资产支持证券(9.66亿元)。

根据基金业协会ABS发行备案信息,上两周共有11单资产证券化产品备案,基础资产包括应收账款、不动产投资信托REITs、企业债权、租赁资产、小额贷款、门票收入、信托受益权。

供应链金融保理ABS的发展演进阶段

2012年-2013年——黎明之前,摸索前进。2012年之前,由于商业银行的授信限制,保理企业获取商业贷款路径艰难,而从私募基金和P2P 渠道融资,资金成本高昂且资金安全难以保证,届时多数保理公司融资艰难,发展不前。2012年底,商务部正式批准商业保理试点,真正意义上的非银商业保理行业正式诞生,发展进入快车道,也弥补了银行保理在中小企业保理领域的空白。

随着资产支持证券相关法律的逐步出台,ABS市场日趋成熟与健康,发行开始常规化。2012年5月,人民银行、银监会、财政部《关于进一步扩大资产证券化试点有关事项的通知》,根据政策与监管要求,保理融资债权可作为资产支持证券的基础资产,商业保理公司以融资债权为基础资产发行资产支持证券正式拉开帷幕。

2014年至2016年——尝试拓展,渐入佳境。过去三年,企业ABS发展迅速,以消费金融,商业地产首当其冲,并迅速取代信贷ABS的地位。在大力扶持实体经济的今天,供应链金融ABS因其以实体企业为核心,嫁接金融机构,既可提高企业行业地位、降低产业链资金成本又可盘活金融机构存量资产,发展速度势如破竹。而产生于贸易,做活“应收融资”的保理业务也不再局限于原有领域,在整个供应链上进一步拓展。从同比增速和市场结构来看,保理ABS产品的正凭借实体经济的支撑在交易所ABS市场占据一席之地。

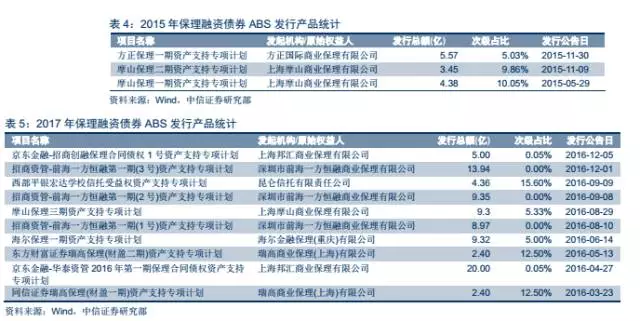

2015年全年共有3只产品发行,虽然规模有限,但凭借其高投资价值迅速吸引行业和投资者注意;2016年,保理ABS规模迅速扩张,互联网金融也加入该行列,全年共计发行10单专项计划,总额达85.04亿元,同比增速534.63%。

2017年至今——井喷式发展,冲击主流。保理业务在 2016 年超过了一万亿元,预计今年将会翻番,2023 年达到 2.4 万亿元的总量。在今年6月举行的底举行的2017年保理年会上,商务部原副部长魏建国也指出,未来5年很可能是保理行业的黄金期。

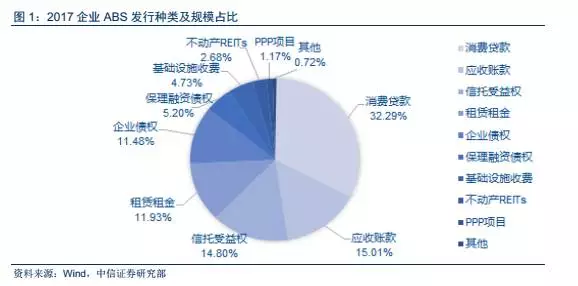

截至2017年7月18日,企业ABS市场共发行208个产品,有效总额30428.48亿元。除传统受热捧的消费贷款、应收账款、信托受益权、租赁债权、企业债券之外,以保理融资债权为基础资产的ABS产品以同比增速135.79%的势头(对比2016年上半年)居于第六位,已有冲击主流产品之势。

供应链金融ABS未来可能的三个发展方向

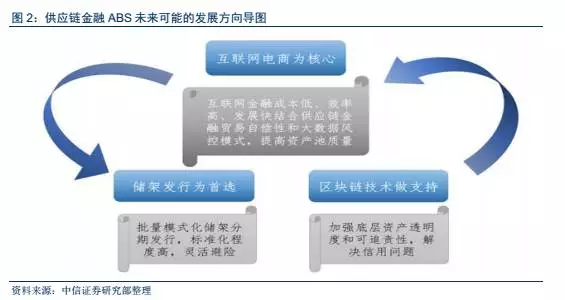

对未来供应链金融的发展方向,我们有三个猜想,预计会形成互联网电商为核心企业—储架发行为首选方式—区块链技术做技术支持的三足鼎立的布局。

互联网电商成为保理ABS的核心企业。供应链金融能有效实现四流合一,弥补互联网渠道的扁平化。互联网供应链ABS基础资产通常为小贷,不仅拓宽了小微企业的融资渠道,还降低了融资成本。保理ABS产品可充分利用互联网金融成本低、效率高、发展快的优势,并结合供应链金融贸易自偿性和大数据风控模式,减少管理弱、风险大的劣势,提高资产池质量。

首单互联网保理ABS—— 2016年4月发行的京东金融-华泰资管保理合同债权ABS,一期发行时的优先级利率为年化4.1%,次级资产占比仅0.05%。截至今年6月已发行7个项目,且低年化利率和低次级占比的特征一直得到保持,资产池质量较高。我们对比京东金融发行的应收账款类ABS产品和保理ABS产品,发现保理ABS的平均级次占比仅为应收账款类产品的四分之一水平,但两者平均发行利率相差不大。

储架式发行因避险、灵活成首选。供应链金融ABS发起机构的经营和风控能力等水平较高,且基础资产同质性强、资产储备充沛,因此这类ABS产品适合储架发行。储架发行可提高融资规模、加快发行效率。如今深交所、上交所、报价系统都推出了这种模式,一次注册并选择在环境合适的时候分期发行,这种批量模式化的方式,标准化程度很高。

目前市场上供应链金融ABS产品多为储架发行。例如,由大型地产集团如碧桂园、世茂、万科作为最终支付人的ABS储架发行规模仍有500亿,预计未来这种发行方式将被更多大型核心企业采用。

利用区块链风口优化技术支持。作为承载信用记录的分布式“账本”,区块链技术正在债权类资产ABS领域展现出了极高的契合度。今年5月,佰仟携手百度成功发行首单区块链ABS,百度金融以区块链技术作为底层技术支持,使用了去中心化存储、非对称秘钥、共识算法等技术,以资产服务商的角色参与ABS创设,打造了专业化ABS一站式服务平台,具有去中介信任、防篡改、交易可追溯等特性。

供应链金融ABS基础资产多为债券类,而区块链技术无需借助第三方呈现交易对手信用历史,一系列技术特点与ABS行业相结合,解决了各方对底层资产质量真实性的信任问题。针对应收类ABS普遍存在的信息不对称等信用问题,保理债权就是其中之一。区块链的引入使得供应链上每笔交易都得以录入并开放给所有参与者,加强底层资产质量透明度和可追责性。随着区块链和科技金融技术的快速发展,未来的供应链金融将不断创新,有望成为资产证券化领域未来的蓝海。

来源:中信证券、万联网整理