8月24日,中国数字金融合作论坛与中国人民大学财政金融学院联合举办中国财富管理数字化转型大会,会上发布了由中国人民大学国际货币研究所团队完成的《中国财富管理能力评价报告(2023上)》。报告指出,财富管理行业在数字化转型的推动下,正积极应对居民财富管理需求日益精细化、复杂化和多样化的趋势。财富管理已从单纯的金融产品和服务数字化进一步向平台化、生态化发展,开启了财富管理开放生态建设的新篇章。

报告还表明,在2023年上半年,机构整体财富管理能力有所提升。在多元财富管理行业格局中,银行仍然处于中流砥柱的地位,券商市场占有率持续扩张,公募基金公司具有较大的发展潜力,而第三方机构则凭借互联网发展迅速,在专业服务普惠性和交互体验性方面具备竞争优势。

财富管理能力百强亮相

进一步来看,银行财富管理开放生态建设的进展如火如荼。很多头部银行已经建立起财富管理开放平台,引入机构入驻并“线上开店”。与此相比,券商在财富管理生态建设上还有较大的发展空间,目前仅有少量头部券商推出了开放平台。而作为财富管理行业开放趋势的先行者,第三方机构凭借技术优势和丰富经验,在财富管理开放生态建设方面表现出色。蚂蚁财富等第三方机构已经进入到开放2.0阶段,通过开放生态服务体系与机构合作,为用户提供更多元的“顾”服务,引导用户更加专业、理性地进行理财。

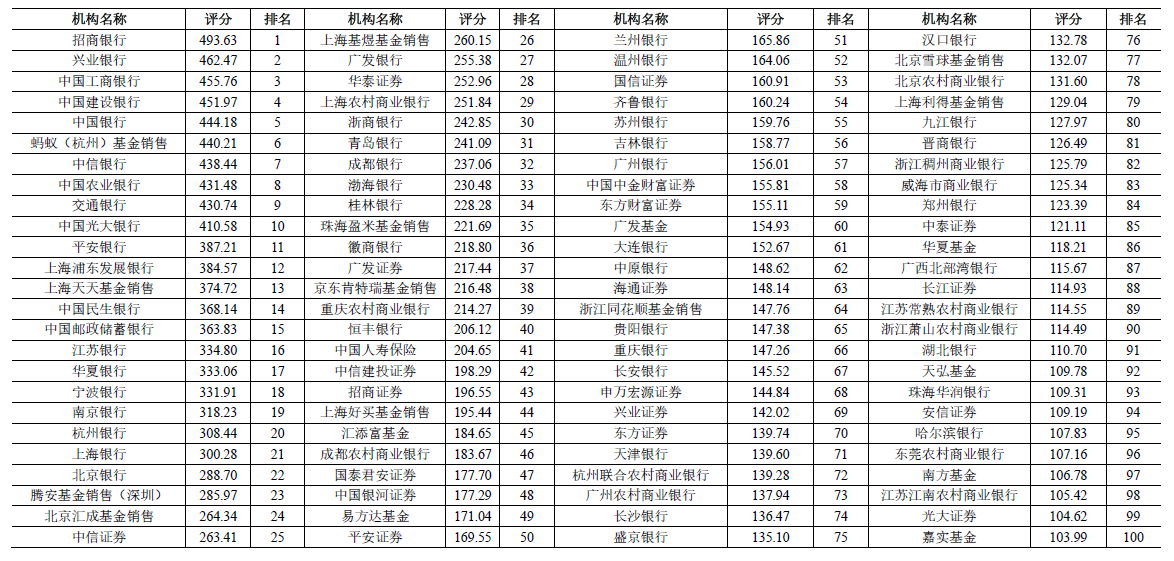

报告列出2023年上半年财富管理能力百强机构,排名主要聚焦公募类财富管理产品(非现金类)的保有规模,包括银行理财产品以及非货币公募基金。其中,前二十家有十八家为银行,招商银行以23303亿元的总保有规模排名第一,兴业银行、中国工商银行、中国建设银行、中国银行排在第二至五位。此外,第三方互联网代销机构蚂蚁基金、天天基金分别位列第六和第十三。

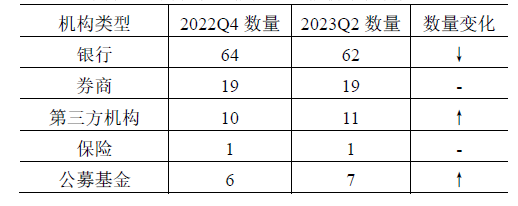

财富管理100强榜单机构类型

财富管理能力评价前二十家机构

从百强机构的数量来看,前100家机构中有62家是银行,依然处于绝对优势地位,券商、第三方机构和基金公司分别有19家、11家和7家上榜。在总体评分方面,前100家机构的平均得分为213.93分,较2022年末的210.58分上升了1.59%。其中,银行的平均得分为232.60分,第三方机构的平均得分为242.53分,券商的平均得分为165.77分,基金公司的平均得分为135.63分。

可见,银行、第三方机构、券商和基金公司分别表现出不同水平的能力提升。这些数据和趋势显示出中国财富管理行业的数字化转型正处于新的发展阶段,为广大居民提供更全面、专业的财富管理服务。

凝聚行业合力的机遇

当前,中国已成为全球第二大财富管理市场,特别是银行理财和公募基金等公募类产品都呈现快速发展态势。然而,面对去年以来的市场震荡和预期不足,财富管理行业既面临挑战,也面临凝聚行业合力的机遇。在这种背景下,财富管理行业应该以开放共赢的理念,通过提供高质量客户服务来提高投资者理财获得感。

在数字化时代,竞争变成了生态的竞争。不同类型的机构由于战略定位、经营文化、资源条件和所处发展阶段与市场环境的不同,在构建财富管理开放生态圈时所采取的模式可能会有所差别。

对于银行来说,由于其在财富管理领域有良好的品牌认知和心理认同,经营网络广泛且合作伙伴丰富,同时拥有较为完善的管理制度体系和风险防范能力,因此适合作为财富管理开放平台的建设方。当然,不同类型银行在开放平台建设的着力方向上应有所差异。

而不同券商在专业能力和资源条件上差异较大,组织架构、人员配置和服务链条的完善情况也不同,所以不应盲目跟随其他机构的步伐,应该谨慎选择参与开放化财富管理服务的模式。一些头部券商可以利用自身的资源和特色优势逐步拓展线上渠道,实现财富管理的开放式运营。

第三方机构在探索开放化财富管理模式方面起步最早,至今已经形成了较为成熟的财富管理开放生态营运模式。敏锐的市场觉察力、更早的起步、敏捷且丰富的运营策略以及领先的科技水平是第三方机构成功的关键。未来,第三方机构将通过精耕细作,加强与各类专业机构的紧密合作,进一步扩大和增强财富开放平台。

总之,财富管理行业在面临挑战的同时,也应该抓住共赢机遇,通过提供高质量客户服务,不同类型机构在构建财富管理开放生态圈时采取适合自身特点的模式。银行可以作为财富管理开放平台的建设方,券商应该谨慎选择参与模式,而第三方机构则可以进一步加强与专业机构间的合作,扩大财富开放平台的规模。

附:财富管理能力评价100强

数据来源:中国证券投资基金业协会、中证金牛金融研究中心、道乐研究院